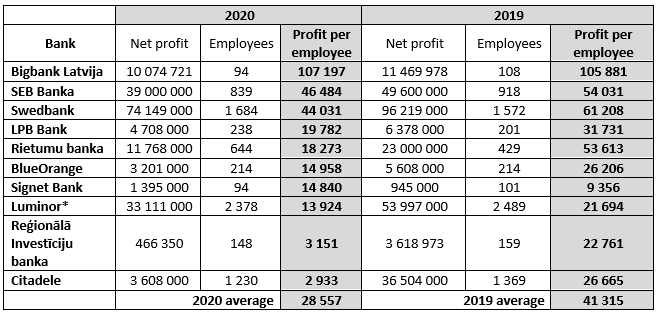

Pielāgošanās neparastajiem apstākļiem uzņēmējdarbības vidē ir būtiski ietekmējusi banku sektora darbību: 8 no 10 lielākajām Latvijas bankām pagājušajā gadā piedzīvoja efektivitātes kritumu. 2019. gadā desmit bankas ar vislielāko peļņu uz vienu darbinieku nopelnīja vidēji 41 315 eiro, savukārt 2020. gadā tā bija tikai 28 557 eiro, kas ir par 31% mazāk nekā iepriekšējā gadā. Tikai divas bankas – Bigbank Latvia un Signet Bank – 2020. gadā spēja palielināt savu efektivitāti.

Divas no lielākajām bankām Latvijā pēc apgrozījuma – Swedbank un SEB banka – ir starp 10 lielākajām bankām ar visaugstāko peļņu, attiecīgi trešajā un otrajā vietā. Swedbank 74 miljonu eiro peļņu nesa 1 684 darbinieki jeb vidēji 44 031 eiro, savukārt SEB Bankā 39 miljonus ienesa 839 darbinieki. Tas nozīmē, ka vidējā darbinieku peļņa bija 46 484 eiro. Bigbank Latvia ieņem augstāko vērtējumu, tā peļņa uz vienu darbinieku ir divreiz lielāka nekā tuvākajiem sekotājiem. Tā nopelnīto 10 074 721 eiro ietaupīja tikai 94 darbinieki jeb vidēji 107 197 eiro uz vienu darbinieku. Iepriekšējā gadā šis rezultāts bija 105881 eiro.

Signet bankā 94 darbinieku kopējie pūliņi deva 1 395 000 eiro peļņu jeb 14 840 eiro uz vienu darbinieku, kas ir ievērojams pieaugums salīdzinājumā ar 9 356 eiro uz vienu darbinieku iepriekšējā gadā. Salīdzinājumam – 2019. gadā[EC1] Otrajā efektīvākajā bankā Swedbank peļņa uz vienu darbinieku samazinājās par vairāk nekā 17 tūkstošiem, jo 2019. gadā tā bija 61 208 eiro, savukārt 2020. gadā tā bija 44 031 eiro. SEB Bankas kritums bija taupīgāks – zem 8 tūkstošiem uz darbinieku, no 54 031 eiro 2019. gadā līdz 46 484 eiro 2020. gadā, ļaujot SEB bankai pagājušajā gadā pakāpties uz otro vietu augstākajās bankās ar vislielāko peļņu uz vienu iedzīvotāju. darbinieks. Lai gan Citadelē ir novērots vislielākais efektivitātes kritums – no 26 665 eiro 2019. gadā līdz 2933 eiro 2020. gadā.

Neto peļņa uz vienu darbinieku 2019. – 2020. Gadā (euro)

Bigbank Latvia vadītājs Ģirts kermes Bankas panākumus skaidro ar specializāciju, mērķtiecību un mērķtiecīgu uzņēmuma efektivitātes uzlabošanu no tehnisko risinājumu, kā arī operāciju viedokļa. Darbinieku augstā profesionalitāte un vēlme pieņemt jauninājumus ir izšķiroša, lai sasniegtu šos rezultātus, ļaujot darbiniekiem, kā arī uzņēmumam augt kā digitālajai bankai. Svarīga loma bija daudziem ilgtermiņa Bigbank Latvia darbiniekiem, kuri nezaudēja entuziasmu jaunu risinājumu meklēšanā un augstāka efektivitātes un peļņas līmeņa sasniegšanā.

Kopš 2018. gada mūsu procesi ir izstrādāti un uzlaboti. Rezultāti ir skaidri. Iesniegtās tehnoloģijas un efektīvās darba procedūras palīdzēja mums pandēmijas sākumā ātri pāriet uz attāluma režīmu un turpināt produktīvu darbu. Šī izaugsme skaidri parāda mūsu uzņēmuma progresu stratēģiskā līmenī, kā arī mūsu darbinieku attieksmē pret darbu. Uzlabojot mūsu darbības efektivitāti, mēs cenšamies samazināt arī nenozīmīgās izmaksas un, ja iespējams, sniegt tehniskus risinājumus, ”skaidro Ģ.Kremes.

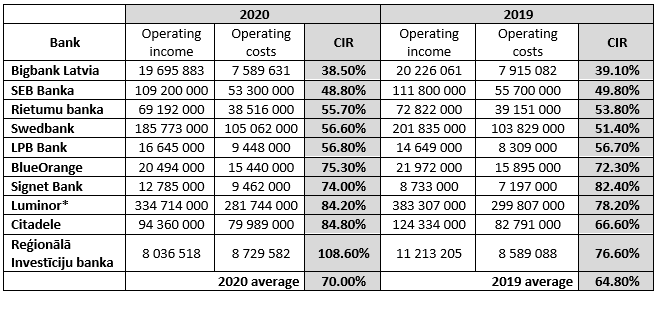

Vēl viens rezultāts apstiprināja Bigbank Latvia darbības efektivitāti. 2020. gadā tam bija viszemākā izmaksu un ienākumu attiecība: 38,5%. Tāpat kā peļņa uz vienu darbinieku, arī Bigbank Latvia izdevās uzlabot savu sniegumu arī šajā etalonā, jo tā izmaksu un ienākumu attiecība iepriekšējā gadā bija 39,1%.

Tuvākie sekotāji CIR koeficientos ir SEB Banka ar 48,8%, darbības uzlabošana ar 1%, Rietumu banka ar 55,7% un Swedbank ar 56,6%. Pēdējo divu banku izmaksu attiecība pēdējā gada laikā ir pieaugusi, un tas notika septiņām no 10 bankām Latvijā ar vislielāko peļņu. Reģionālās Investīciju bankas darbības izmaksas 2020. gadā bija augstākas nekā pamatdarbības ienākumi. Kopumā 10 augstākās peļņas banku vidējais iekšējais atdeves līmenis gada laikā ievērojami pasliktinājās – no 64,8% līdz 70,0%.

CIR likme 2019. – 2020. Gadā (eiro)

“Tā kā Bigbank galvenokārt specializējas patēriņa kredītu izsniegšanā bez ķīlas, kurā procentu likme ir augstāka nekā hipotēkām ar labu nodrošinājumu, un tajā pašā laikā tai ir zema pieejamo kredītresursu likme, kas raksturīga bankām, Bigbank ir labs peļņas norma, kas ir lieliskas rentabilitātes pamats. Pārdomāts bankas biznesa modelis ļauj nopelnīt vairāk nekā parastās bankas vai nebanku kredītdevēji ”, saka ekonomists un uzņēmējs. Yannis OslegsPielietojot modernas pārvaldības metodes, piemēram, 4DX un LEAN, kā arī ņemot vērā faktu, ka banka darbojas bez fiziskām filiālēm un tikai kā attālo pakalpojumu sniedzēja, ar ļoti automatizētu klientu apkalpošanas un lēmumu pieņemšanas procesu, Bigbank pārvalda lai nodrošinātu ļoti augstu veiktspēju un tādējādi zemākas izmaksas. Parastās bankas Latvijā turpina samazināt aizdevumu summas, tāpēc Bigbank ir iespējas un iespējas palielināt savu tirgus daļu. Ņemot vērā Bigbank izvēlēto uzņēmējdarbības modeli un tā ļoti veiksmīgo ieviešanu, peļņa rezultāti ir lieliski. ”

Vienmērīgs informācijas ātrums (CIR) kļūst par arvien svarīgāku kritēriju, novērtējot banku un uzņēmumu darbību. Tas parāda, cik labi uzņēmuma vadība spēj panākt līdzsvaru starp pamatdarbības ieņēmumiem un izmaksām. Citiem vārdiem sakot, naudas summa, kas viņai jāiztērē, lai nodrošinātu apgrozījuma rezultātus. Tā kā cilvēce cenšas samazināt patēriņu, lai nodrošinātu mūsu planētas ilgtspēju, tiek sagaidīts, ka arī uzņēmumi darbosies efektīvāk un sasniegs vairāk, izmantojot mazāk resursu.

Ekonomists, bijušais AS Hansabanka priekšsēdētāja vietnieks jogi zemtoris Tajā teikts, ka labs CIR ir aptuveni 40% un peļņa uz vienu darbinieku ir atkarīga no bankas darbības profila. Piemēram, Norvēģijas bankas, Skandināvijas patērētāju bankas, CIR ir 23%, un tās tīrā peļņa uz vienu darbinieku ir 2 miljoni eiro.

“Ja mēs analizējam Latvijas banku klientu pārskatu likmes (CIR) rezultātus, tas nav pārsteidzoši – tas ir vidēji salīdzinājumā ar citiem tirgiem. Es teiktu, ka ar tik vidēju rezultātu banku sektors nav ļoti efektīvs. I pieņemsim, ka rezultātu negatīvi ietekmēja Covid -19. Ieņēmumi samazinājās vai nepalielinājās, bet izmaksas, kas lielākoties ir nemainīgas, palika iepriekšējā līmenī. Var apmierināt bankas, kas garantē aptuveni 50% CIR. Viņu akcionāri var justies ērti zona Neizteiksmīgu vidējo CIR negatīvi ietekmē 3 bankas – Reģionālā Investīciju banka, Citadele un Luminor, analizē U. Zemturis, norādot, ka “banku lielākā izmaksu sastāvdaļa ir personāla un ar to saistītās izmaksas. Teorētiski tās ir mainīgas izmaksas, bet būtībā tās ir pastāvīgas. Tāpēc bankas, kuru biznesa modelis ir balstīts uz tehnoloģijām, var vieglāk pārvaldīt savas izmaksas, ja mainās uzņēmējdarbības apjoms. Ir iemesls, kāpēc digitalizācija ir ļoti aktuāla. ”

Viņš apgalvo, ka bankas visā pasaulē koncentrējas uz efektivitātes jautājumiem, un to vadībai pastāvīgi jārisina divi jautājumi – kā palielināt ienākumus un samazināt izmaksas. Banku darba kārtībā ir arī kredītriska pārvaldība. Ja banku sektors atrodas stagnācijas stadijā – nav būtiskas attīstības, maz ienākumu, tirgus ir sasniedzis noteiktu briedumu un klientu skaits nepalielinās, produkta lietošanas aktivitāte neaug – tad galvenā uzmanība ir uz sniegumu. Tomēr šeit mums jāņem vērā fakts, ka specializētās bankas to darbības rakstura dēļ ir vieglāk sasniegt efektīvus rezultātus.

“Korporatīvajās bankās parasti ir daudz mazāk darbinieku nekā klientu skaits, ienākumi no viena klienta ir daudz lielāki nekā valsts bankās, un tāpēc arī peļņa uz vienu darbinieku ir daudz augstāka. Tomēr izmaksas uz vienu darbinieku ir lielākas nekā pasaules mērogā bankas. ”, saka bijušais baņķieris, uzsverot, ka nav īsti laba ideja salīdzināt nišas bankas ar globālajām bankām.